听说了吗?

又有私募基金“暴雷”了!

有一家叫做瑞丰达的私募基金,成立才2年,就把一款产品的收益做到了795%,听着是不是很心动?

(图片来自:私募排排网)

然而就在上个月,这家基金的管理人浙江瑞丰达资产管理有限公司因部分产品无法兑付,办公室人去楼空,证监会已对其开展立案调查。

据悉,瑞丰达资产的管理规模多达20亿~50亿元,部分投资者所购买的产品金额从300万~3000万不等。

此次爆雷被疑涉嫌“高位重仓”了一些基本面差、流动性差的新三板公司进而转移资金。

其重创公司之一的新三板挂牌公司味福记的实际控制人、董事长兼总经理赵桂郴及监事会主席李国辉,已处于失联状态。

私募基金不像公募基金那样需要定期公开财务报告,它们的运作情况、资金去向等信息不透明,投资的不确定性非常大。

最近有传言说“银行禁止代销私募产品”,引起各方关注。

一旦确认实施,对私募机构和银行都会产生不小的冲击。

但对投资者来说,这未必不是一个好消息。

银行是否允许代销私募基金?

其实自2016年,监管就对商业银行代销做出了明确的限制:

银行只能代销由银监会、证监会、保监会监督下的,持相关牌照的,金融机构发行的金融产品。

而私募牌照,是否属于严格意义上的金融牌照,这是一个值得斟酌的话题。

从央行2014年发布的权威文件《金融机构编码规范》来看,被央行承认的金融机构有32类,并不包含私募基金。

此外,私募牌照不需要一行三会的部门审批,只需要在基金业协会登记备案即可。

所以从严格来说,银行是不允许代销私募基金的。

现在的情况是,银行会借助信托渠道对接私募基金,把代销的产品叫做“阳光私募”。

简单来说,就是银行通过信托公司设立信托产品,然后这个信托产品再投资到私募基金中,这样投资者通过银行购买信托产品,间接参与到私募基金的投资中,同时享受银行的信誉和规范管理。

问题是钻空子的情况太多了,所以这次的传言特别强调:禁止通过借道其他持牌金融产品销售私募。

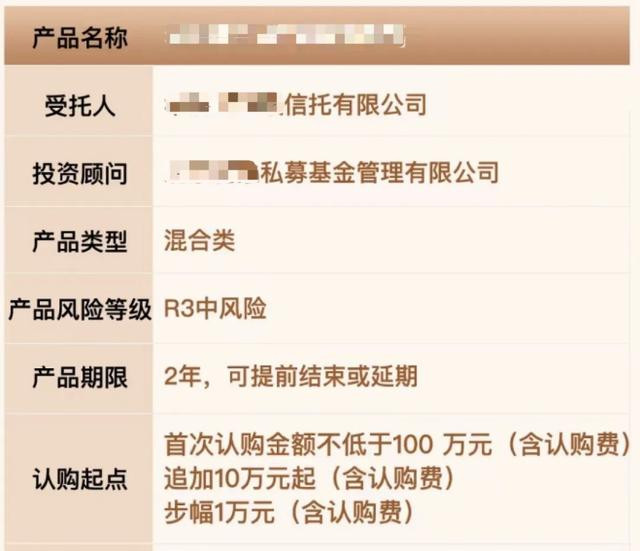

比如上面这个私募产品,给出的风险等级是R3。

但私募基金的风险要高得多,至少在R4以上。

有时银行还会为了KPI选择性告知风险,比如最近二审开庭的上海银行纠纷,某经理把私募基金宣传为低风险理财,引导多位退休老人购买。

结果产品暴雷,5100万无法兑付,老人们的毕生积蓄都搭进去了。

银行禁止代销私募产品有什么影响?

万一银行从此不能卖私募产品了,会有什么影响?

首先,对于私募基金而言肯定是弊大于利。

看过《城中之城》的朋友应该晓得,银行资金对于各大金融机构的吸引力是非常大的,大家都盯着银行这块肉,不管是正门的还是偏门的,咬上一口都能管饱很多人的胃口。

一旦募资渠道收窄,失去了银行这个强大的销售平台,私募基金可能需要寻找新的销售渠道,比如通过券商、第三方财富管理机构或者直接向合格投资者募集,这无疑增加了募资的难度和成本,也会在一定程度上影响入市资金。

当然,这也可能会促使私募基金更加注重提升自身的品牌影响力和客户服务能力,以吸引和维护投资者。

其次,对于银行,影响有限。

目前银行的收入来源还是存贷息差,理财产品则以保险为主。

如果不再销售私募产品,虽然会失去一部分中间业务收入,但考虑到私募产品的风险管理和合规成本,这种影响相对有限,还能避免业绩变脸,客户上门闹事。

银行可能会将重心更多地放在自身的理财产品和合规性更强的投资产品上,同时加强风险控制和客户资产配置服务,以维护客户关系和市场地位。

最后,对于投资者来说,私募基金产品主要针对高净值人群,投资门槛较高,起投金额最低为100万元,且要求个人金融资产不低于300万元或最近3年个人年均收入不低于50万元。

因此,银行代销的私募基金也仅针对高净值客户,为商业银行私人银行部门业务,与普通储户关系不大。

银行其他在售理财产品主要分类?

除了私募基金,银行在售的理财产品一般有银行理财、债券、基金这几类。

为了防止被银行经理忽略,海星君给大家简单拆解下各类产品。

银行理财,大家都比较熟悉。

但有些朋友可能遇到过这种情况:本意是买银行理财,结果被推销买了保险等其它产品。

虽然保险有保险法保障,基本不用担心亏损,但持有周期长,更适用于长期投资。

大家买银行理财,更多是为了管理现金流。

产品再好,也要符合自己的理财需求。

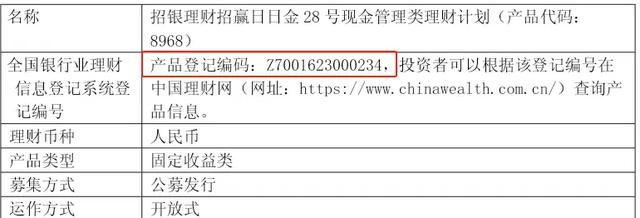

想分辨买到的是不是银行理财,可以借助一个工具——中国理财网。

(https://xinxipilu.chinawealth.com.cn/)

首先在理财产品说明书中,找到产品登记编码。

然后去中国理财网输入查询,能搜到就说明是正规理财。

查明身份后先别急着离开,点开产品名称能看到更多信息。

银行虽然不会披露具体的持仓,但通过投资种类我们也能看清风险。

R1(一级)、R2(二级)产品以固定收益类资产为主,其中主要是安全的利率债,长期来看可以获得稳定收益。

R3以上的理财包含股票资产,波动较大,建议大家谨慎购买。

另外要注意的是,银行理财的发行方是理财子公司。

以上图为例,在招行买了这只产品,但实际负责的是招商理财。

理财子公司是母行的全资子公司,两者并不互通。

不过有时候,母行要为理财子公司兜底。

大家在买银行理财之前,先去中国理财网查下资料,

确认产品真伪、投资资产、发行机构都没问题,再考虑下手。

说过了银行理财,再来看看银行可以买到的安全资产,债券。

分为储蓄式国债和柜台债。

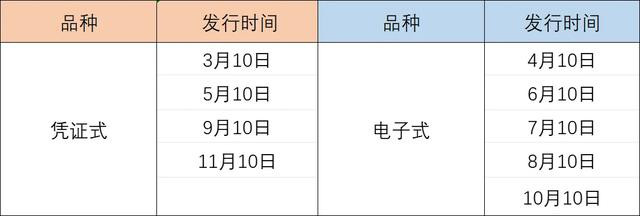

储蓄式国债,就是大爷大妈在银行排队买的那种。

它分为电子式和凭证式,两种交替发行。

两者计息方式不同,电子式的利息更高。

以10万元为例,5年期电子式国债可以多拿640元利息。

银行可以买到的另一类债券是柜台债。

储蓄式国债买入后只能持有到期,柜台债比较灵活,可以随时买入卖出。

以中行为例,可以买到5类柜台债。

它们都有国家信用或地方政府信用做背书,

安全性上,国债>国开债=农发债=口行债>地方债。

最后,再简单说两句银行代销的公募基金。

大家常见的债基、股票型基金,都是公募基金。

银行代销公募基金虽然符合监管规定,但最大的问题在于买入成本高。

平时在天天基金、支付宝买基金,申购费要么不收,要么打1折,收0.15%的费用。

银行的优惠力度就没这么大了,甚至有些要收原价1.5%的申购费。

公募基金的管理费最高也就1.2%左右,

申购费按原价收,我们的手续费成本就多了一倍。

如果有意在银行买公募基金,一定要看好费率。

我们能在银行能买到的正经产品,基本就是以上几种。

搞清楚他们的区别,大家就不用担心买错理财产品啦~